Invalidität ist ein Thema, das jeden treffen kann. Mit viel Kraft kann der Alltag dennoch bewältigt werden. Und natürlich mit Unterstützung. Sowohl durch das soziale Umfeld aber auch finanziell. Aber was tun, wenn es ernst wird?

Die Zahlen der Bundesanstalt für Arbeitsschutz und Arbeitsmedizin (BAuA) zeigen, dass jedes Jahr knapp 10 Millionen Menschen in Deutschland einen Unfall erleiden. Die meisten davon passieren im Haushalt und bei Freizeitaktivitäten. An dritter Stelle stehen Verkehrsunfälle. Die Folgen sind oft langfristige körperliche Beeinträchtigungen aufgrund von Invalidität. Dazu kommen Berufsunfähigkeit und finanzielle Sorgen. Doch was genau meint eigentlich Invalidität? Und welche Versicherung trägt die Kosten?

Wie ist Invalidität definiert?

Obwohl viele Menschen unter Invalidität vor allem das Fehlen von Gliedmaßen verstehen, ist diese Auffassung nicht ganz vollständig. Auch Erkrankungen der Sinne oder Gelenke machen Menschen invalide. Aber was genau bedeutet dann Invalidität?

Unter Invalidität versteht man eine dauerhaft anhaltende Beeinträchtigung des körperlichen oder geistigen Zustands eines Menschen. Dieser Zustand kann beispielsweise durch eine angeborene Behinderung oder einen Unfall herbeigeführt worden sein. Einher mit der Invalidität gehen meist eine teilweise oder ganzheitliche Berufsunfähigkeit beziehungsweise Erwerbsminderung.

Wer übernimmt die Invaliditätsleistung?

Sofern Sie als Arbeitnehmer in Deutschland beschäftigt sind, sind Sie innerhalb der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung gegen die Erwerbsunfähigkeit versichert. Die Invalidität selbst spielt dabei keine Rolle. Sie wird von den gesetzlichen Versicherungen nicht gesondert entschädigt. Obwohl früher die Erwerbsminderungsrente zwar Invaliditätsrente hieß, ist diese heute nicht mehr ausschließlich für invalide Personen gedacht. Stehen jedoch durch Invalidität größere Kosten an, zahlt die private Unfallversicherung, sofern eine vorhanden ist. Die Invaliditätsleistung richtet sich nach dem so genannten Invaliditätsgrad.

Wie wird der Invaliditätsgrad berechnet?

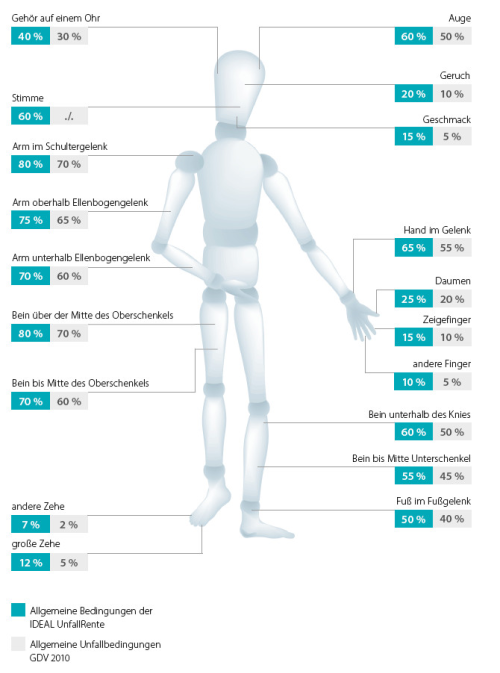

Der Invaliditätsgrad wird durch die Gliedertaxe – einer prozentualen Verteilung der Einschränkungen des Körpers durch Invalidität – bestimmt. Je nachdem, welches Körperteil oder welches Sinnesorgan verloren beziehungsweise nicht mehr funktionstüchtig ist, bestimmt die Gliedertaxe die Höhe des Invaliditätsgrades. Für manche Berufsgruppen gelten hier gesonderte Regeln. Handwerker bekommen zum Beispiel meist eine verbesserte Gliedertaxe zugesprochen, da der Verlust eines Körperteils hier größere Auswirkungen auf die Erwerbsfähigkeit hat. Die Gliedertaxe sollte mindestens auf dem Niveau der GDV-Richtlinien sein. Eine verbesserte Gliedertaxe des Versicherers ist von Vorteil.

Die Gliedertaxe im Überblick:

Je nach Einschränkung bestimmt die genannte Gliedertaxe, wie hoch der Teilsatz der Zahlungen von privaten Unfallversicherungen ist. Andere Körperteile und Sinnesorgane werden je nach körperlicher oder geistiger Leistungsfähigkeit berechnet. Verlieren Sie nach einem Unfall also eine Fingerkuppe, werden nach medizinischen Gesichtspunkten die Beweglichkeit der Finger und die damit verbundenen Einschränkungen im Alltag für die Einteilung in den Invaliditätsgrad berücksichtigt.

Lesen Sie auch

Einschränkungen durch Invalidität und ihre Kosten

Die Kosten, die nach einem schweren Unfall auf Sie zukommen können, werden häufig unterschätzt. Denn obwohl ein Unfall in nur wenigen Sekunden passiert ist, kann er Ihr Leben dauerhaft einschränken. Invalidität bedeutet also in vielen Fällen nicht nur Krankheit, sondern auch enorme Kosten.

Ein Beispiel:

Nach einem Unfall bei Renovierungsarbeiten ist Herr Müller auf der linken Körperhälfte gelähmt. Nun ist er dauerhaft auf einen Rollstuhl angewiesen. Das Eigenheim muss umgebaut werden, damit sich Herr Müller wieder uneingeschränkt und selbständig bewegen kann. Die Kosten dafür sind hoch. Ein Umbau des Bades (ebenerdige Dusche, tieferes oder höhenverstellbares Waschbecken, Installation eines Badewannenlifts) und der Küche (niedrigere Arbeitsfläche, Versetzung der Elektrogeräte nach unten) belaufen sich auf etwa 30.000 Euro. Zudem muss ein Treppenlift installiert werden. Kostenpunkt rund 29.000 Euro. Auch das Auto von Herrn Müller muss behindertengerecht nachgerüstet werden. Auch hier belaufen sich die Kosten auf mehrere zehntausend Euro.

Die Zahlungen für mehr Selbständigkeit im Haus und Mobilität werden jedoch von der gesetzlichen Unfallversicherung nicht getragen. Hier zählt private Vorsorge. Ist diese nicht vorhanden, müssen Betroffene die Kosten für den Umbau eines Hauses oder dem Auto selbst tragen.

Finanzielle Absicherung vor Invalidität

Sich gegen Invalidität abzusichern, ist ein erster Schritt, um drohende Kosten zu vermeiden. Dabei gibt es verschiedene Möglichkeiten, sich gegen einen solchen Fall zu versichern. Wir erklären, welche Versicherungen bei Invalidität greifen.

Unfallversicherung

Bei Invalidität, die aufgrund eines privaten Unfalls eintritt, greift die private Unfallversicherung. Diese leistet im Bedarfsfall eine Unfallrente oder eine Einmalzahlung. Die Höhe dieser Rente hängt zum einen von den vertraglichen Bedingungen und zum anderen von der Schwere der Invalidität ab. Genau hier kommen die Gliedertaxen zum Einsatz. Diese bemessen, ob eine Person Teil- oder Vollinvalide ist. Dabei zählt nur, ob ein Körperteil noch funktioniert oder nicht. Die beruflichen Einschränkungen durch Invalidität werden nicht versichert.

Zudem werden nur Leistungen ausgegeben, wenn die Invalidität von einem Unfall herrührt. Ein Unfall ist per Definition dann gegeben, wenn „die versicherte Person durch ein plötzlich von außen auf den Körper einwirkendes Ereignis unfreiwillig einen Schaden der Gesundheit betreffend erleidet.“ Schleichende Invalidität ist nicht versichert. Auch muss die Invalidität dauerhaft – für mindestens drei Jahre ohne Aussicht auf Besserung – andauern.

Berufsunfähigkeitsversicherung

Die Berufsunfähigkeitsversicherung (BU) zahlt – je nach Police – bei Invalidität eine Rente. Allerdings nur dann, wenn diese Einfluss auf die Ausübung des eigenen Berufs hat. Die BU versucht also das durch die Invalidität fehlende Einkommen auszugleichen. Im Gegensatz zu einer Unfallversicherung greift die Berufsunfähigkeitsversicherung vor allem dann, wenn Sie nicht mehr in der Lage sind, Ihren Beruf teilweise oder vollständig auszuführen. Wo die Invalidität herrührt, spielt hierbei keine Rolle.

Titelbild:© peppi18/iStock.com