Letzte Aktualisierung: März 2025

2056 klingt ziemlich weit weg? Sollte man sich wirklich jetzt schon Gedanken über Altersversorgung machen, wenn das eigene Rentenalter noch in ferner Zukunft liegt? Ja! Gerade für Berufseinsteiger ist es empfehlenswert, sich schon früh mit dem Thema auseinanderzusetzen. Die Geburtenrate nimmt ab, die Rententöpfe hingegen sind leer – höchste Zeit, die finanzielle Zukunft in die eigene Hand zu nehmen. Altersvorsorge – schlau gemacht – wir zeigen wie!

Warum ist die Altersvorsorge so wichtig?

Schon heute wissen viele Menschen, dass ihre gesetzliche Rente zu gering ausfallen wird, um den gewohnten Lebensstandard zu halten. Dauerhafte Niedrigzinsen und der demographische Wandel haben diese Situation in den vergangenen Jahren verschärft. Künftig stehen immer mehr Rentenbezieher immer weniger Beitragszahlern gegenüber. Der Beitragssatz darf gerade für junge Menschen nicht zu stark steigen. Die gesetzliche Rente wird in den kommenden Jahrzehnten langsamer wachsen als die Löhne. Deshalb ist es gerade in jungen Jahren wichtig privat vorzusorgen.

Jeder fünfte Rentner ist von Altersarmut betroffen

Die Zahl der armutsgefährdeten Rentner ist in den letzten Jahren deutlich gestiegen. Dem Statistischen Bundesamt zufolge gelten gut 3,5 Millionen Menschen über 65 als armutsgefährdet. Das sind rund 19,6 Prozent. Ein Jahr zuvor waren es noch 18,4 Prozent gewesen. Das entspricht einem Zuwachs um rund 300.000 Menschen.

2023 erhielten fast ein Drittel (31,1 %) % aller Frauen eine Altersrente unterhalb von 600 Euro. Bei den Männern lag der Anteil mit 17,2 % zwar deutlich niedriger, aber immer noch recht hoch. Umgekehrt erreichten nur knapp 12 % der Frauen eine Rentenhöhe von über 1.500 Euro, während fast die Hälfte der Männer (44,5 %) oberhalb dieser Grenze lag. Laut Prognosen von Wirtschaftsexperten wird die Altersarmut in den nächsten zehn bis 15 Jahren nochmal erkennbar zunehmen. Zudem gibt es immer mehr Menschen, die für zu geringe Löhne oder in Teilzeit arbeiten. Das betrifft vor allem Frauen. Die gesetzliche Rente allein reicht hier nicht mehr aus.

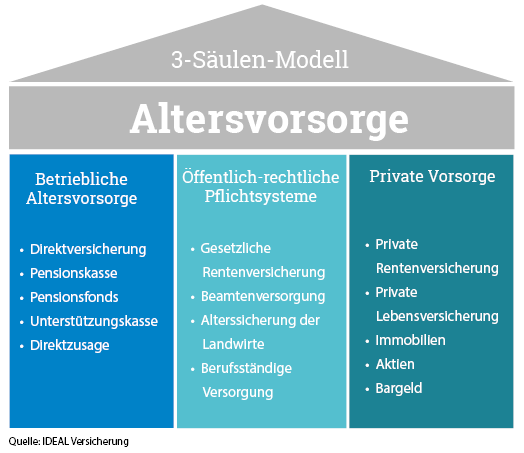

Mit dem Drei-Säulen-Modell unbesorgt aufs Alter blicken

Die gesetzliche Rente ist und bleibt für den größten Teil der Bevölkerung die wichtigste Einnahmequelle im Alter. Nach wie vor bildet sie eine staatlich garantierte Grundlage in Sachen Altersvorsorge. Daneben ist es möglich, Einkünfte aus betrieblicher und privater Vorsorge zu beziehen. Neben der Hauptsäule der gesetzlichen Rente sind diese die zwei wichtigsten Bausteine. Die Altersvorsorge ist eine persönliche Angelegenheit und kann je nach Bedürfnissen flexibel zusammengestellt werden.

Gesetzliche Rentenversicherung

In Deutschland sind die meisten Arbeitnehmer bei der Deutschen Rentenversicherung pflichtversichert. Während ihres Berufslebens zahlen sie regelmäßig Beiträge ein. Dafür erhalten die Millionen Frauen und Männer im Alter, beim Tod eines Angehörigen oder bei Erwerbsminderung eine gesetzliche Rente als wesentliche Existenzgrundlage.

Die Besteuerung der Rente ist seit 2005 neu geregelt. Mit welchen Abzügen müssen Sie dabei rechnen? Für welche Bezüge gilt die Rentensteuer? Informieren Sie sich dazu ausführlich!

Ab dem 27. Lebensjahr erhalten Beitragszahler eine regelmäßige Renteninformation über ihre erworbenen und künftigen Ansprüche. Damit erhalten Sie einen guten Überblick über die zu erwartende Rente und die daraus resultierende Rentenlücke.

Lesen Sie auch

Betriebliche Altersvorsorge

Eine zusätzliche Altersvorsorge über den Betrieb kann sich lohnen. Darauf haben Sie als Arbeitnehmer sogar einen gesetzlichen Anspruch. Die verschiedenen Möglichkeiten hierzu finden Sie im Drei-Säulen-Modell aufgelistet. Der Arbeitgeber wählt die Anlageform aus und kümmert sich um die Beitragszahlung. Oft beteiligt er sich an dem Aufbau einer Betriebsrente oder finanziert sie sogar komplett. Wenn Sie darüber hinaus noch eigene Beiträge zur betrieblichen Altersvorsorge leisten, wird das vom Staat in erheblichem Umfang gefördert. Bis zu einem jährlichen Betrag von 3.864 Euro (Stand 2025) können Sie Ihre Beiträge sogar unversteuert und sozialabgabenfrei aus dem Bruttogehalt zahlen.

Private Altersvorsorge

Die private Altersvorsorge ist die dritte Säule einer stabilen Altersvorsorge und lässt sich ganz individuell gestalten. Ihr Geld können Sie beispielsweise in Form von Aktien, einer eigenen Immobilie oder in private Lebens- oder Rentenversicherungen anlegen. Wählen Sie eine Form der privaten Altersvorsorge, die zu ihnen passt und überlegen Sie sich zuerst eine Strategie. Diese sollte sich nach Ihrem Lebensalter, Ihrer Situation, dem bisherigen Vermögensaufbau und Ihren persönlichen Zielen richten. Welcher Anlagentyp Sie sind, hängt von Ihrer Risikobereitschaft ab. Aktien, Investmentfonds und Wertpapiere locken mit Rendite, sind aber Kursschwankungen ausgesetzt. Immobilien sind relativ wertbeständig – Sie sollten aber darauf achten, dass der bauliche Zustand in Ordnung ist und die Lage einen künftigen Verkauf in Aussicht stellt. Versicherungen bieten Sicherheit und garantierte Zinsen, die je nach Risikobereitschaft variieren.

Wer früh vorsorgt, belohnt sich selbst

Wenn Sie sich fürs Alter stabil aufstellen wollen, empfiehlt es sich auf eine Kombination aus allen drei Formen der Altersvorsorge zu setzen. Je früher Sie anfangen, desto kleiner können die monatlichen Raten ausfallen. Auf lange Sicht profitieren Sie vom Zinseszinseffekt. Je nach Zinslage erhöhen die Zinsen für Ihr angelegtes Geld Ihr Kapital, worauf Sie wiederum Zinsen erhalten. Aktuell sorgt die laufende Inflationsrate für eine schleichende Entwertung des Geldvermögens. Renditestärkere Produkte wie Immobilien-, Aktien- oder Investmentfonds bergen jedoch auch ein größeres Risiko. Eine gute und sichere Alternative sind auch private Lebensversicherungen. Hier findet man auf dem Markt durchaus renditenstarke Altersvorsorgevarianten, wie die IDEAL UniversalLife.

Titelbild: © serezniy / iStock.com